Cosa c'è in serbo per gli investitori nel 2024?

2023-12-20 09:00

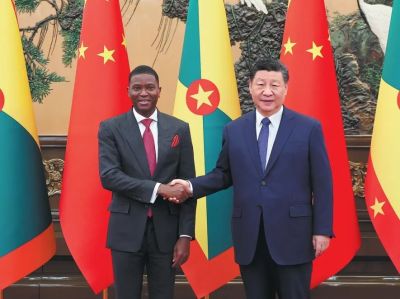

▲MA XUEJING/CINA QUOTIDIANO

Gli esperti di mercato si affrettano a osservare che negli ultimi anni le tensioni geopolitiche non hanno solo scosso le opportunità di molti investitori. fiducia, ma gettano una lunga ombra sui mercati globali.

Mentre il 2023 volge al termine, una maggiore volatilità caratterizza, tra gli altri, i mercati azionari, i cambi e i prezzi del petrolio. Di conseguenza, gli investitori sono diventati sempre più avversi al rischio. Ciò ha spinto i prezzi dei lingotti a livelli record più e più volte, hanno detto.

Il mondo potrebbe ancora riprendersi dagli impatti del COVID-19, ma gli esperti del settore sono cauti nel mantenere promesse di prospettive rosee nell’immediato futuro. Alcuni esperti, in modo alquanto scoraggiante per gli investitori, hanno addirittura affermato senza mezzi termini che potrebbe non esserci luce alla fine del tunnel delle incertezze politiche nel breve termine. Al contrario, la politica potrebbe influenzare i mercati delle materie prime nel 2024, hanno affermato.

Ad esempio, gli esperti di UBS Global Wealth Management hanno affermato che la politica influenzerà in modo significativo gli investimenti nel 2024. Innanzitutto, il prossimo anno vedrà le elezioni presidenziali americane che molti si aspettano saranno turbolente e volatili. Dall’altro, appaiono possibili conflitti geopolitici prolungati e persino guerre vere e proprie.

I prezzi dei futures sull'oro sono aumentati del 5% una settimana dopo lo scoppio del conflitto Hamas-Israele il 7 ottobre. Mentre alcuni credevano che un tale picco stimolato dall'ansia del mercato potesse essere di breve durata, sia i prezzi spot che quelli futures dell'oro hanno superato i 2.150 dollari l'oncia a dicembre. 11 per raggiungere nuovi massimi.

Alla fine di ottobre, gli esperti della Banca Mondiale hanno avvertito in un rapporto che il conflitto in Medio Oriente ha aumentato i rischi geopolitici per i mercati delle materie prime, date le incertezze esistenti nell’ambiente globale.

Ma non è tutto negativo. Nel complesso, la risposta del mercato al momento appare relativamente moderata. Ad esempio, nei mercati petroliferi, le condizioni quando è scoppiato l'ultimo conflitto erano notevolmente diverse dagli shock dell'offerta visti in passato, hanno detto gli esperti della Banca Mondiale.

Ma se il conflitto dovesse intensificarsi in Medio Oriente, cuore della produzione petrolifera mondiale, sarebbero probabili sostanziali interruzioni della fornitura di petrolio, se le tendenze storiche sono indicative. Una forte escalation potrebbe causare un’impennata iniziale dei prezzi del petrolio, con effetti a catena dirompenti su altri mercati delle materie prime, hanno affermato.

Gli esperti dell’Asset and Wealth Management Investment Strategy Group della Goldman Sachs, una banca d’investimento, stimano che il prezzo di un barile di petrolio sarà probabilmente scambiato tra i 70 e i 100 dollari per gran parte del 2024. Ma hanno anche affermato che la fascia di prezzo non preclude potenziale"affilato"i prezzi aumentano o diminuiscono, con gli accresciuti rischi geopolitici uno dei principali fattori scatenanti.

L’unico lato positivo, se non del tutto, è che potrebbero verificarsi fluttuazioni dei prezzi così drastiche"transitorio", loro hanno detto.

Tali potenziali interruzioni dell’offerta di petrolio potrebbero derivare da fattori come le tensioni geopolitiche in Medio Oriente.

A parte i rischi geopolitici, la probabilità di una recessione economica da una prospettiva globale, soprattutto negli Stati Uniti, e il controllo della Federal Reserve sulla politica monetaria statunitense, non dovrebbero essere trascurati quando si tratta dei mercati delle materie prime. performance nel 2024, dicono gli esperti.

I prodotti agricoli sembrano vulnerabili. In un rapporto annuale, Rabobank, la banca olandese specializzata in servizi bancari completi per i settori alimentare e agricolo, ha affermato che la domanda di prodotti agricoli rimarrà bassa nel 2024 a causa di problemi economici, tra cui l’elevata inflazione e gli alti tassi di interesse, e sarà ulteriormente limitata dal lento sviluppo dell’economia globale.

Dopo tre anni di crescita record, tensioni geopolitiche, condizioni meteorologiche avverse e costi più elevati dell’energia e delle risorse naturali, nel 2024 i prezzi alimentari globali diminuiranno, in particolare quelli di beni di prima necessità come zucchero, caffè, mais e soia, riducendo la spesa dei consumatori, ha previsto Rabobank.

Nel frattempo, le probabilità di recessione negli Stati Uniti stanno aumentando, ha affermato Goldman Sachs, citando un rapporto tra il 30% e il 40% nei prossimi 12 mesi. Ciò si tradurrà in un rallentamento della crescita della domanda di petrolio in tutto il mondo, tenendo conto delle condizioni finanziarie più restrittive a livello globale, hanno affermato gli esperti di GS.

Qualsiasi recessione negli Stati Uniti porterebbe a una performance disomogenea dei metalli non ferrosi nel 2024, soprattutto nella prima metà, ha affermato Li Suheng, ricercatore senior presso CITIC Futures.

Ma poiché si prevede che la Fed allenterà la sua aggressiva stretta monetaria nella seconda metà del 2024, le politiche monetarie statunitense e cinese potrebbero gradualmente seguire la stessa direzione. Pertanto, le opportunità potrebbero ancora nascondersi tra le varie sfide per i metalli non ferrosi, con stagno, zinco e alluminio che si prevede saranno i tre migliori risultati, ha affermato.

Gli analisti di Guangzhou Finance Holdings Futures Co Ltd hanno affermato che l’inasprimento della Fed si tradurrà in maggiori costi di finanziamento in dollari USA, sopprimendo così la domanda sociale aggregata e innescando deflussi di capitali da altri paesi. L’economia globale ne risentirà e la domanda di materie prime, che è strettamente correlata alla produzione, si ridurrà.

D’altra parte, qualsiasi allentamento della politica monetaria statunitense contribuirebbe ad aumentare i prezzi delle attività azionarie e avvantaggerebbe le materie prime. La diversa natura delle politiche monetarie nelle principali economie sviluppate nel 2024, combinata con la ripresa economica della Cina, potrebbe tradursi in un aumento della domanda di investimenti e consumi, facendo così aumentare i prezzi delle materie prime.

Nel frattempo, l’offerta di materie prime potrebbe diminuire nel 2024, data la tendenza alla deglobalizzazione, alla trasformazione del consumo energetico e alle tensioni geopolitiche. Le minori forniture forniranno ulteriore slancio al rialzo per i prezzi delle materie prime, hanno affermato.

Ma non tutti sono d'accordo. Gli esperti di China International Capital Corporation Limited hanno affermato che la contrazione della domanda e la stretta di liquidità, entrambe in atto in tutto il mondo, continueranno a pesare sui prezzi delle materie prime nel 2024.

L’oro è un must per qualsiasi portafoglio di investimenti il prossimo anno, dicono gli analisti. Michele Barlow, responsabile della strategia di investimento e della ricerca per il gestore patrimoniale State Street Global Advisors nell'Asia Pacifico, ha affermato che l'oro può aiutare a diversificare gli investimenti. Negli ultimi due anni l’oro ha sovraperformato le obbligazioni, i prodotti a reddito fisso e le azioni, il che ha comportato un viaggio sulle montagne russe. L’oro, quindi, può proteggersi da qualsiasi volatilità legata ai conflitti, ha affermato.

Ming Ming, capo economista di CITIC Securities, ha dichiarato:"Dall’ultimo rialzo dei tassi nel luglio 2023, la Fed ha costantemente giocato con il mercato lanciando segnali aggressivi, cercando di correggere l’aspettativa di un inizio prematuro di tagli dei tassi di interesse. Le indicazioni efficaci della Fed sulle aspettative del mercato hanno iniziato a fallire dopo che il tasso del Tesoro a 10 anni ha superato il 5% alla fine di ottobre ed è tornato al ribasso. Pertanto, i prezzi dell’oro hanno continuato a favorire l’impatto positivo delle aspettative di un aumento del taglio dei tassi di interesse."

Goldman Sachs è ottimista riguardo alle opportunità di investimento nelle materie prime nei prossimi 12 mesi, anche se la propensione al rischio complessiva si è ridotta. Gli esperti di GS sostengono che gli investitori dovrebbero farlo"andare long sulle materie prime nel 2024". L’aumento dei prezzi spot e il fatto che le materie prime costituiscono una copertura contro le temute interruzioni geopolitiche dell’offerta giustificano un sentiment rialzista sulle materie prime il prossimo anno.

Si stima che il Goldman Sachs Commodity Index riporti un rendimento totale su 12 mesi del 21%, con il settore energetico che probabilmente aumenterà del 31% nel 2024, mentre i metalli industriali aumenteranno del 17%.

Per quanto riguarda il petrolio, la volatilità potrebbe essere la parola chiave nel 2024, affermano gli esperti di UBS, stimando che i prezzi del petrolio potrebbero oscillare tra i 90 e i 100 dollari al barile nei successivi 12 mesi. Quindi, gli investitori, hanno detto, possono operare in questo intervallo, che è relativamente sicuro per cercare profitti extra continui.

Giornalista: Shi Jing